Em Julho passado, utilizei esta figura, no postal "Não há almoços grátis: Há que optar ", para resumir as principais conclusões do artigo "No Free Lunch: How Strategic Position Relates to Profitability and Failure" de Stewart Thornhill, Roderick White e Michael Raynor.

Em Julho passado, utilizei esta figura, no postal "Não há almoços grátis: Há que optar ", para resumir as principais conclusões do artigo "No Free Lunch: How Strategic Position Relates to Profitability and Failure" de Stewart Thornhill, Roderick White e Michael Raynor..

Também em Julho passado, neste postal “Estratégias puras ou híbridas (parte I)” e neste outro “Estratégias puras ou híbridas (parte II)” fiz referência ao artigo “Strategic Purity: A Multi-Industry Evaluation of Pure vs. Hybrid Business Strategies”, publicado no Strategic Management Journal (2007, pp. 553-561) da autoria de Stewart Thornhil e Roderick White.

.

Thornhill e White focam sobretudo a relação entre pureza estratégica e rentabilidade: as empresas que seguem estratégias puras têm uma rentabilidade superior à das empresas híbridas que seguem estratégias de meio-termo. Contudo, as estratégias puras estão associadas a mais risco e maior taxa de mortalidade dos negócios.

.

Perante os sobressaltos a que temos assistido no mundo financeiro, podemos equacionar uma hipótese de trabalho sobre o panorama futuro onde as empresas, os estados e as famílias se irão movimentar. Consideremos o efeito do crédito:

.

A "disponibilidade de capital barato para investir" será tanto maior (+), quanto maior o grau de facilidade de obtenção de crédito e, quanto menor (-) as taxas de juro a que esse crédito é concedido.

.

Quanto maior (+) a "disponibilidade de capital barato para investir", menor (-) será a rentabilidade necessária para o break-even de um investimento.

.

Assim, num mundo com break-even mais reduzidos, as empresas podem apostar em estratégias híbridas menos arriscadas (menores taxas de mortalidade), mas com menores taxas de rentabilidade.

.

Pelo contrário, se o crédito se tornar mais escasso e com taxas de juro superiores, as empresas terão de apostar em estratégias com um maior grau de pureza, risco e taxas de mortalidade mais elevadas, mas taxas de rentabilidade mais atractivas.

.

Até que ponto a "disponibilidade de capital barato para investir" seguirá de forma sustentada no futuro o sinal + ou o sinal - ?

.

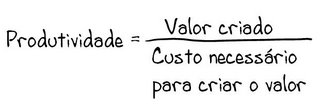

Se o sinal for - é bom que as empresas formulem e executem estratégias que visem maiores taxas de rentabilidade, ou seja, estratégias puras que implicam: melhor definição de quem são os clientes-alvo; de qual é a proposta de valor; de qual é a vantagem competitiva, de qual é o valor criado; de qual é a estratégia a seguir e de como assegurar a sua implementação.

.

Sair fora do corpo e reframing, reframing e reframing. Se voltarmos aos montes e vales das business landscape e fittness landscapes de Kauffman, Ghemawat, os modelos de Lindgren e Beinhocker é fácil imaginar n negócios que estavam no topo de um pico e que se estão a afundar perigosamente até ao nível dos vales onde a neblina envenenada elimina os concorrentes menos afortunados.

.

Alguns elementos para a reflexão:

- Última página do caderno principal do semanário Expresso de 11 de Outubro - "Empresas de obras públicas não querem novas obras";

- "Crise "seca" acesso das empresas ao crédito" artigo de Luísa Pinto e Ana Rute Silva no Público de ontem ("O problema não é só o dinheiro estar mais caro, face à subida das taxas de juro. O problema também é que está mais difícil arranjá-lo.");

- "CGD empresta 200 milhões de euros ao BPN" artigo de Paula Cordeiro e Renato Santos no DN de ontem;

- "Consumer credit" artigo de Ricardo Arroja no blogue "Pedro Arroja Grupo Financeiro";

- "For Europe, the credit crunch is here" artigo no International Heral Tribune;

- "Crise financeira afasta famílias do crédito rápido" artigo de Alexandra Figueira no sítio do Jornal de Notícias;

- "Spain's Showy Debt Collectors Wear a Tux, Collect the Bucks" artigo no The Wall Street Journal.

%2006.21.jpeg)